こんにちは、ファイナンシャル・プランナーの吉田です。

今回は、今更ながらの「老後2000万円問題」についてです。

2019年後半の世間では、この話題が社会問題化していましたね。私は「なぜ今更?」という思いで見ていましたが、結果として、自分の老後のことは自分で何とかしなくては!と意識を持たれた方が一定増えたと思います。

さて、ではこの「老後2000万円」という数字は、どういう経緯で出てきたのでしょうか?

さらっとおさらいしてみましょう。

老後2000万円問題の実態

問題の発端となった報告書を出したのは、金融庁というところのあるワーキンググループでした。その『高齢社会における資産形成・管理』に関する議論をまとめた報告書には、こう書かれています。

「…高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。この毎月の赤字額は自身が保有する金融資産より補填することとなる。…」

金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書(案)より

高齢夫婦無職世帯の平均的な姿とは、一体なんでしょう?

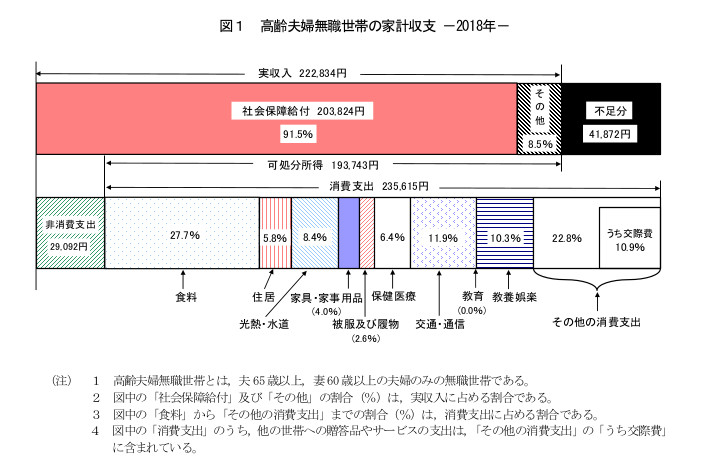

それは以下の図のようなものです。

この図は、総務省統計局で公表されている『家計調査年報』2018年版から引用したものです。

この調査の中に「高齢夫婦無職世帯の家計収支」という項目があります。

高齢夫婦無職世帯とは、夫65歳以上・妻60歳以上の夫婦のみの無職世帯と定義されています。つまり定年退職に伴い公的年金のみで生活をする世帯のイメージですね。

この図における2本の棒グラフをみるとお分かりのように、

- 収入は22万円

- 支出は26万円

となっており、差額の約4万円が「不足分」として上の棒グラフの右端、黒で塗られた部分になっていることが分かります。

これが、報告書で書かれている「毎月の赤字額5万円」の部分を表しています。

上図は2018年の調査のものを私が引用していますが、報告書では2017年の調査結果を使っています。その時の不足分が5万円だったということですね。

さて報告書では、その中頃に

『…(2)で述べた収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。』

金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書(案)より

と書かれています。

毎月の赤字額は年間に直すと約60万円。人生100年時代となるなかで、夫65歳・妻60歳とすれば、余生は30~40年近くある。つまり単純に掛け算して約2000万円足りませんよね、という話です。

報告書ではこの後「早い時期から生涯の老後のライフ・マネープランを検討し、老後の資産取崩しなどの具体的なシミュレーションを行っていくことが重要であるといえる。」として、この報告書の表題の通り、高齢社会における資産形成や管理の在り方について真面目に議論を展開しています。

ところがこの「2000万円」というところだけ都合よく切り取られ、政治問題化したい人々によって騒がれてしまったわけです。それによって、当初報告書案にあった2000万円という記述は削除されてしまいたした。

公的年金不安を無駄に助長した、みたいな話らしいのですが、私にはさっぱり意味がわかりませんでした。この報告書では公的年金の話など全く議論されていないのですから。

このワーキンググループは、決してぽっと出の議論をしていたわけではありません。それより何年も前、つみたてNISAの制度を作ろうとしていた時期に「家計の安定的な資産形成のための有識者会議」というワーキンググループがありました。そこで今日に繋がる議論がなされていて、その流れが連綿と続いてきて、件の報告書となっているのです。少なくとも私はそう理解しています。

そういう事をリアルタイムで見てきた身としては、「老後2000万円問題」なんて、何とも本筋と関係ない取るに足らない話だと思ったものです。

さてこの程度で終わる話ですので、問題らしき問題はさして無いことはお分かりいただけたと思います。

真の問題は「自分にとってはどうなのか?」というところですよね。

自分に当てはめると、どうなのか?

先ほど引用した家計調査年報の数字でもお分かりの通り、調査年によって「不足額」は異なります。また統計調査の平均であることも踏まえるべきでしょう。ですが一方で、おおむね不足額は4~6万円のあたりで推移してきてもいます。

私のこれまでの相談事例や色々なところで聞く話も踏まえると、老後の必要準備資金2000万円は、一定のラインだとも感じています。しかしやはりそれぞれの個人・世帯によって額は違ってくるわけですから、2000万円という数字が独り歩きするべきではありません。

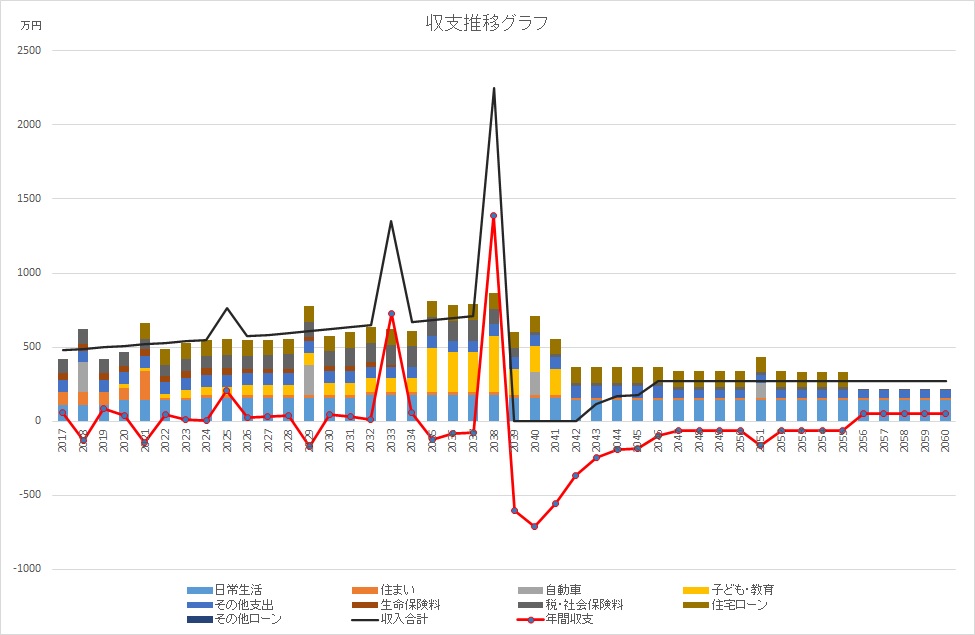

ですので、一番良いのはキャッシュフロー・プランニングをすることですね^^

つまり長期の家計収支表を作るっていう事です。そうすれば予測値とはいえ数字で出てきます。よく言う「家計の見える化」ですね。

作成は承っています。かなり詳細なプランが作れますので、ご依頼くださいね(手前味噌のようで恐縮です)

さて、先の金融庁の報告書では議論のまとめとして、

「…これまでより長く生きる以上、いずれにせよ今までより多くのお金が必要となり、長く生きることに応じて資産寿命を延ばすことが必要になってくるものと考えられる。重要なことは、長寿化の進展も踏まえて、年齢別、男女別の平均余命などを参考にしたうえで、老後の生活において公的年金以外で賄わなければいけない金額がどの程度になるか、考えてみることである。」

金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書より

としたうえで、

「…今何ができるか、何をすべきか。標準的なモデルが空洞化しつつある以上、唯一の正解は存在せず、各人の置かれた状況やライフプランによって、取るべき行動は変わってくる。」

金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書より

と結んでいます。

収入と支出の状況やライフスタイルはみんな違うわけですから、「隣と同じ」はもうやめて、自分だけのライフプランを作りたいですね。

意外に思うかもしれませんが、キャッシュフロー・プランニングは「自分だけのライフプラン」作りを始めるための第一歩となりえますから。